广发黄埔荟

文:有色金属组

投资咨询业务资格:证监许可【2011】1292号

报告摘要

2022年10月6日,伦敦金属交易所(LME)发布文件,讨论是否以及在何种情况下禁止俄罗斯金属的交付。LME提供了三个选项:①继续接受俄罗斯金属;②为LME仓库中的俄罗斯金属数量设定阈值;③彻底禁止使用俄罗斯金属。此前,LME已经全面禁止俄罗斯铅,英国仓库禁止俄罗斯铜、铝和镍。LME邀请交易商在10月28日之前提供反馈。

借鉴2018年俄铝制裁事件,结合目前金属基本面现状,认为制裁落地或短时拉涨金属价格,且对外盘影响大于国内,需要防范外盘阶段性风险事件,但随着制裁措施减弱、贸易流向改变等,供给担忧减弱,中长期价格趋向回归。具体来看:

铝:在欧洲能源危机短期难以解决、俄铝经济性更强的背景下,欧洲对俄铝需求量有增无减,2022年,欧洲仍是俄铝最大出口地。与此同时,俄乌战争以来,俄铝大量流入中国。如若LME禁止使用俄铝,不排除俄铝转口流入中国,替代国产铝供应给下游,或重熔出口。因此,如若俄罗斯铝被LME拒之门外,在当前需求整体偏弱的背景下,我们认为对整体供需影响或不及预期。消息面上,据外媒,嘉能可与俄铝在2021-2024年仍有每年约160万吨的购销合同,如LME拒收俄铝,将加大除LME仓库外市场流通量,施压铝价。

镍:尽管俄镍在LME仓库中的占比已经低于10%,制裁边际影响淡化,但库存绝对值低位情况下,剔除俄镍后,仍要防范短期挤仓风险,影响力度需要结合制裁实际落地时间和范围来做具体评估。制裁发生后,俄镍会更多流向中国,国内交割品得到有效补充,将弱化沪镍月差强back结构。中长期来看,通过贸易流向和渠道转变、以提供原料或加工品方式给资源短缺国家和地区、将使得市场人士对LME市场参与度下降和镍基本面转弱等,实际影响逐步淡化。

铜:四季度铜价走势依然更多关注经济指标变化,库存低位对铜价具备支撑。近期部分消费者或他们的客户在拒绝俄罗斯铜,这加速了LME铜在制裁落地前抢先入库,导致LME现有库存中俄罗斯铜占比超过60%。智利Codelco公司已经将2023年发往欧洲的铜升水上调至每吨约235美元,创纪录高位,较2022年水平大幅上调85%。制裁落地后,原本流入欧美的铜或涌入国内,造成资源外紧内松。并且,若制裁立即实施,或者宏观预期回暖,则LME铜可能会发生阶段性挤仓事件。中长期随着海外经济步入衰退,供应放量,铜价承压。

报告正文

一、事件背景

(一)LME发布关于俄罗斯金属的讨论文件

2022年10月6日,伦敦金属交易所(LME)发布文件,讨论是否以及在何种情况下禁止俄罗斯金属的交付。文件指出,LME将出于道德层面、遵守政府制裁和俄罗斯金属使用趋势方面的考量,限制俄罗斯金属,促使仓单品牌和主流市场的贸易品牌相符合,发挥期货市场价格发现功能。LME提供了三个选项:

选项A:继续接受俄罗斯金属。这对市场短期定价影响较小,造成市场混乱的可能性最低,但可能会造成LME行动滞后,无法阻止未来俄罗斯金属大量涌入现货网络。

选项B:为LME仓库中的俄罗斯金属数量设定阈值。虽然这为市场参与者提供了更多时间,但存在很多考量因素,包括:如何确定每种金属合适的阈值、市场不知道何时会达到阈值、怎样确定阈值调整的程序等。

选项C:彻底禁止使用俄罗斯金属。这可能会在短期内造成市场混乱,但会为交易者提供确定性。这种方案需要重点考虑(1)制裁实施的时间,(2)制裁是否适用于所有俄罗斯金属,还是只适用于某个特定日期之后生产的金属。LME倾向于将规则变更告知市场,让市场参与者做充分的准备。在这种情况下,LME认为有如下方案:

C1:立即实施暂停制裁,并针对所有俄罗斯金属;

C2:立即实施暂停制裁,但仅限于特定日期后生产的俄罗斯金属;

C3:在短暂的通知期后实施暂停制裁,并针对所有俄罗斯金属;

C4:在短暂的通知期后实施暂停制裁,但仅限于特定日期后生产的俄罗斯金属;

C5:在较长的通知期之后实施暂停制裁,并针对所有俄罗斯金属;

C6:在较长的通知期之后实施暂停制裁,但仅限于特定日期后生产的俄罗斯金属。

上述方案C2、C4和C6都要求LME指定一个生产日期,在此日期之后生产的俄罗斯将受到暂停制裁。鉴于目前市场依旧接受2022年的俄罗斯金属,2023年1月1日可能是一个合适的日期。但LME也听到一些观点,认为这个日期从俄罗斯入侵乌克兰的日期算起更合适。

LME并没有出台具体措施,邀请交易商在10月28日英国时间晚六点前提供反馈。

(二)俄乌战争以来,欧美对俄金属制裁情况

2022年2月24日,俄乌冲突逐步升级,此后欧美对俄罗斯金属开展了一系列相关制裁,主要包括:

2月26日,禁止俄罗斯部分银行使用环球同业银行金融电讯协会(SWIFT)国际结算系统。

3月15日,英国对进口俄罗斯和白俄罗斯的铜、铅、原铝和铝合金征收35%的额外关税。

4月1日,英国仓库暂停接收(部分)来自俄罗斯企业的金属,除非金属于2022年3月25日前已经从俄罗斯出口。

2022年6月,英国政府对诺里尔斯克镍业首席执行官实施金融制裁,包括资产冻结和旅行禁令。但此次制裁并未延伸到诺里尔斯克镍业本身,未对其生产的金属生产和出口造成影响。

7月2日,美国政府文件显示,从7月底对570种俄罗斯商品征收35%的进口关税,但不包含钯、铂、钛,以及部分铸铁和镍产品。LME宣布禁止7月20日后从俄罗斯出口的镍进入英国仓库,但是当时英国仓库里无俄罗斯镍库存。

9月29日,LME发布公告,称正积极考虑发布磋商文件,征求市场对俄罗斯金属可接受性的意见。当日,外盘金属全线上涨,LME 3月期铝、期镍合约最高涨幅分别为8.0%和4.4%。

10月6日,LME发布“关于是否禁止俄罗斯金属”的讨论文件,指出并不意味着已经做出决定,并希望交易者在英国时间10月28日18时前提交意见。

二、俄罗斯金属现状

(一)俄罗斯金属产量全球占比

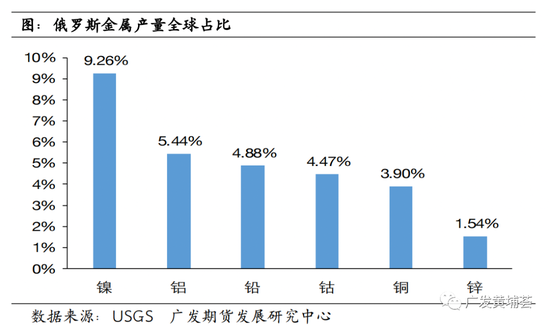

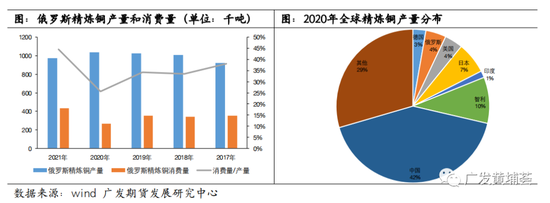

从产量来看,俄罗斯所生产的镍、铝占比居世界前位,制裁对镍、铝短期价格冲击较大。根据USGS数据,2021年俄罗斯镍、铝、铅、钴、铜、锌产量全球占比分别为9.26%、5.44%、4.88%、4.47%、3.90%和1.54%。

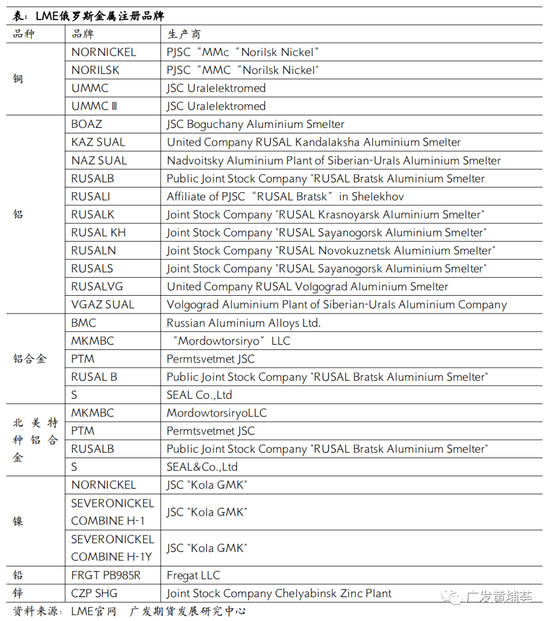

(二)LME俄罗斯金属注册品牌

LME俄罗斯金属注册品牌较多,如果这些品牌受到制裁,则会对LME市场本身业务和市场参与者产生一定影响。

(三)俄罗斯金属巨头

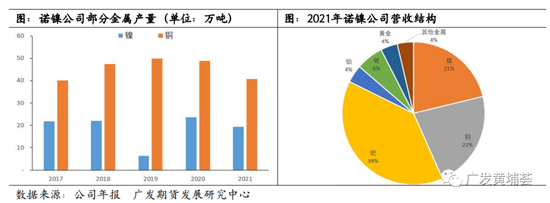

1.诺里尔斯克镍业公司

诺里尔斯克镍业公司(MMC Norilsk Nickel PJSC,下文简称“诺镍”)成立于1935年,是俄罗斯领先的金属冶炼企业,同时也是全球最大的镍生产商和重要的铜生产商。公司以生产镍、铜、钴、钯、铂为主要产业,产品供应给全球37个国家,并被400多家合作伙伴公司购买,在有色行业有着举足轻重的地位。

公司的生产基地主要包括诺里尔斯克分部、科拉分部和Zabaykalsjy分部。2021年,诺镍公司生产镍和铜的产量分别为19.3万吨和40.6万吨。其中,镍产量国内市场占有率接近100%,全球市场占有率接近10%。此外,根据公司产量指引,2022年公司镍产量预计为20.5-21.5万吨,铜产量预计为36.5-38.5 万吨。

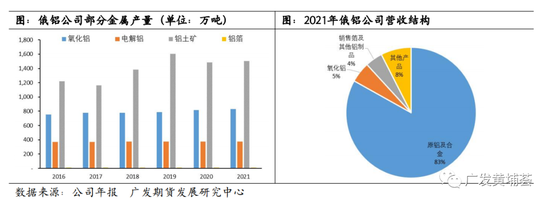

2.俄罗斯铝业联合公司

俄罗斯铝业联合公司(United Co Rusal International PJSC,下文简称“俄铝”)成立于2000年3月,联合了俄罗斯和国外制铝工业中最有实力的公司,发展成为全球铝业的领导企业。公司的主要产品是原铝和基于铝的合金,氧化铝以及铝箔和包装,其中,俄铝中90%的铝是由可再生电力生产,有力地减少了温室气体的排放。俄铝也因此成为全球较早掌握“绿色”金属生产工艺的公司之一。

作为铝业巨头,公司拥有强大的资源基础,能够独立完成从原料开采、加工到初级铝、半成品、合金铝和成品铝全部生产流程。截止至2021年底,公司拥有铝土矿权益产能206亿吨,氧化铝权益产能1074万吨,铝冶炼产能420.5万吨。

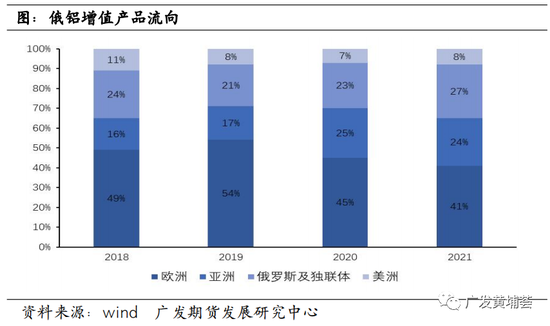

2021年俄铝公司原铝产量364万吨,全球占比约5.4%;氧化铝产量305万吨,全球占比约2.3%。俄铝增值产品主要流向为欧洲(41%)、俄罗斯及独联体(27%)、亚洲(24%)和美洲(8%)。

三、俄铝制裁事件复盘借鉴

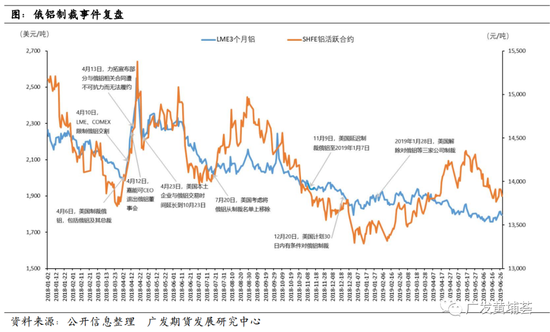

2018年4月6日,美国财政部宣布制裁包括俄铝在内的三家公司,理由是俄罗斯涉嫌干预美国民主选举。4月10日,LME、COMEX宣布限制俄铝交割。LME铝价暴涨37%至最高2718美元/吨,创下新高。

但4月23日,美国就宣布本土企业与俄铝交易时间延长到10月23日。11月9日,再次延迟制裁俄铝至次年1月7日。2019年1月28日,美国解除对俄铝等三家公司制裁。

俄铝制裁事件发生后,俄铝调整销售区域。亚洲供给相对增加,欧美市场供给相对减少,使得外盘铝价强于国内,内外价差扩大,直至俄铝制裁结束。

因此,从俄铝制裁事件来看,制裁初期,铝价阶段性利多,外盘强于内盘;但随着制裁措施减弱、俄铝调整销售区域等,供给担忧减弱,铝价回归。

四、LME库存分析

(一)LME俄罗斯金属库存占比

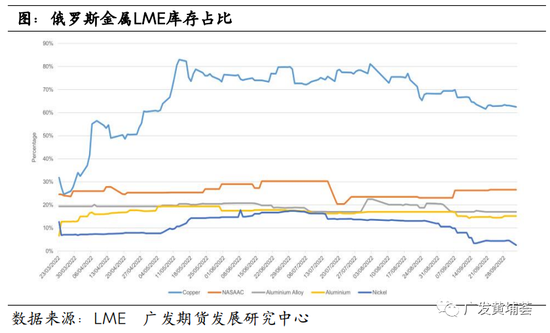

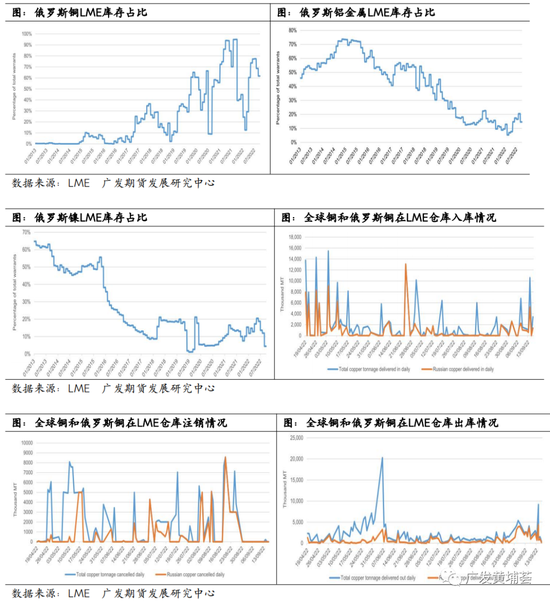

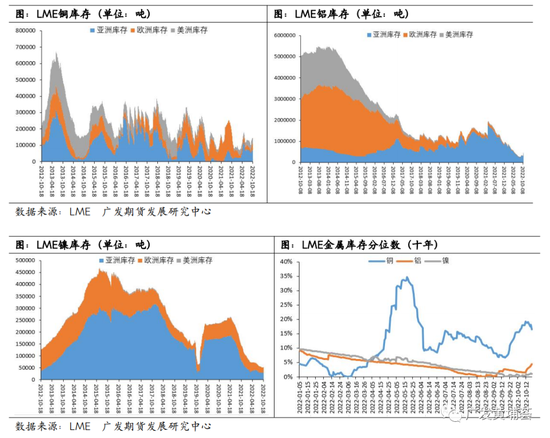

目前,俄罗斯金属生产商并未担忧制裁,俄罗斯金属仍在全球金属市场正常流通。根据LME公布的数据,从目前俄罗斯金属在LME库存中的比例来看,俄罗斯铜占比超过60%、俄罗斯特种铝合金占比近30%、俄罗斯铝合金和电解铝占比近20%、俄罗斯镍占比低于10%。

2022年,大多数俄罗斯金属在LME库存中的占比相对较低。但是,俄罗斯铜在2022年5月和8月在LME库存中的占比达到了超过80%的年内峰值。

从往年数据看,2021年三季度俄罗斯铜占比达到历史峰值95%,2014年11月俄罗斯铝达到历史峰值74%,2013年1月达到历史峰值65%。

(二)LME金属库存动态变化

从库存角度来看,当前全球金属库存绝对值偏低。若发生制裁事件,或引发对交割品不足的预期,导致金属价格上涨。另外,4月英国仓库禁止俄金属之后,LME的金属库存基本集中在亚洲仓库中,欧洲仓库库存明显减少。目前,LME全球禁止俄罗斯铅,英国仓库禁止俄罗斯铜、铝、镍。

LME文件发布后,俄铝持货商急于在LME商讨结果宣布之前大量交仓,集中交仓动作非常明显。截止10月19日,LME铝库存较9月底增加超23万吨,增幅近70%。据悉,贸易巨头嘉能可向LME韩国光阳的仓库交付大量原产于俄罗斯的铝。俄铝公司在2020年4月同意签订长期合同,向在伦敦上市的嘉能可供应690万吨铝。其中,34.48万吨定于2020年交付,2021-2024年期间每年交付约160万吨。

五、重点品种影响分析

(一)铝

欧洲电解铝生产商吨铝生产所耗电力高达15500kwh/吨,处于全球铝能耗高位。欧洲能源紧张加剧电力紧张,电解铝成本飙升。根据麦格里银行数据,目前能源占到欧洲电解铝生产成本的80%左右,该数据历史均值为40%。相比较而言,俄罗斯铝在能源方面有着天然的优势,俄铝发布的财报显示,2022年上半年该公司的铝生产成本仅2028美元/吨,远低于欧洲及亚洲等国。因此,从价格上看,对铝下游生产商而言,价格更加低廉的俄铝更具吸引力。2021年,俄罗斯铝出口至欧洲的量占总出口量的45.32%。相关数据显示,2022年3-6月,美国自俄进口未锻轧铝9.2万吨,同比增长21%。2022年,欧盟仍是俄罗斯未锻铝的最大出口国,2022年3-6月,欧盟自俄罗斯累计进口31.3万吨,较上年同期增长13%。因此,在欧洲能源危机短期难以解决的背景下,当地铝生产商为了自身利益及政治立场,纷纷有意施压LME制裁俄罗斯铝。

与此同时,据海关,2022年1-8月,中国自俄罗斯进口铝锭23万吨,对俄依赖度由2021年的18.5%上升到今年的77.8%。如若LME禁止使用俄铝,在俄罗斯铝价格相对低廉的背景下,不排除俄铝转口流入中国,替代国产铝供应给下游,或重熔出口。因此,如若俄罗斯铝被LME拒之门外,在当前需求整体偏弱的背景下,我们认为对整体供需影响或不及预期。

消息面,据外媒,大宗商品交易商嘉能可已向伦敦金属交易所位于韩国光阳的注册仓库交付大量原产于俄罗斯的铝。另一位直接知情的消息人士称,交付给光阳仓库的铝由俄铝公司生产。俄铝公司在2020年4月同意签订长期合同,向在伦敦上市的嘉能可供应690万吨铝。其中34.38万吨定于2020年交付,2021年至2024年期间每年交付约160万吨。如果合同继续,嘉能可购买的铝或将加大除仓库以外的市场流通量,施压铝价。

(二)镍

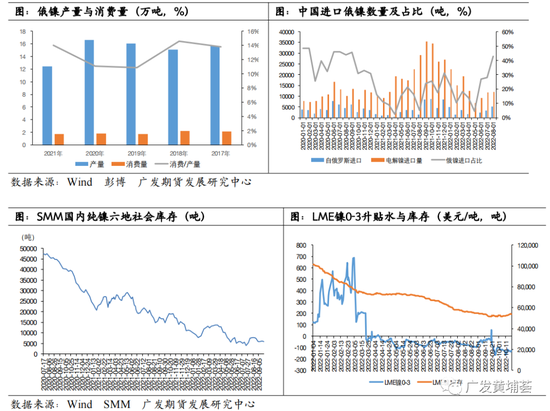

2021年俄罗斯镍矿产量和储量分别约为25万吨和750万吨,全球排名第三和第四。2021年俄罗斯精炼镍产量12.39万吨,全球占比4.59%。俄罗斯本国精炼镍消费占比较低,主要用来出口,往年多流向欧洲地区。

2022年9月底,LME释放可能制裁俄罗斯金属消息。伦镍盘中拉涨5%,但随即就回吐涨幅。究其原因,一是制裁措施悬而未决,前期俄乌事件影响已经消化部分预期;二是目前俄罗斯镍库存在LME仓库中占比已经低于10%,制裁边际影响淡化。但库存绝对值低位情况下,剔除俄镍后,仍要防范短期挤仓风险,影响力度需要结合制裁实际落地时间和范围来做具体评估。

那么,如果LME禁止俄镍交仓,会造成怎样的影响呢?首先,俄镍的贸易流向会更加倾斜于东方市场,尤其是中国。2022年9月,诺镍首席执行官在接受媒体访问时表示,公司将权衡利弊,如果对俄制裁使得公司无法维持目前的销售结构,公司将考虑把部分销售转向东方。海关总署公布的数据也表明俄镍进口量明显增加,2022年1-8月,中国精炼镍进口总量10.61万吨,同比减少23.22%;其中,俄镍进口量2.25万吨,占进口总量的21%。并且,2022年6-8月,自俄罗斯进口镍占比稳步提升,8月比例高达42.92%。

其次,LME镍市场参与度和流动性或进一步下降,LME与SHFE镍价偏离。将俄镍剔除可交仓名单后,外盘短期存在挤仓风险;相反地,如果俄镍转流入中国,则国内交割品得到有效补充,将弱化沪镍月差强back结构。

再者,尽管目前二级镍过剩与交割品库存低位的结构性矛盾仍存,新能源和合金方面需求对镍价具备支撑,但随着二级镍对纯镍的替代消费逐步增强,纯镍垒库是大势所趋。特别地,在欧洲不锈钢厂大幅减产背景下,9月份海外镍现货深度贴水,9月26日甚至LME0-3升贴水甚至达到-167美元/吨,创下十年来的新低,表明海外纯镍消费较差。

总之,短期来看,制裁俄镍或拉涨镍价,且造成外强内弱格局,内盘更偏像于情绪上拉涨;中长期来看,通过改变贸易流向、以提供原料或加工品方式给资源短缺国家和地区、市场人士对LME市场参与度下降和镍基本面转弱等,实际影响会逐步淡化。

(三)铜

根据国际铜研究组织(ICSG),2021年俄罗斯精炼铜产量97.35万吨,约占世界总量的3.23%。根据联邦海关数据,2021年俄罗斯精炼铜出口量46.30万吨,主要出口地为欧洲。

因出口产品主要以精炼铜为主,对俄制裁会直接对欧洲的供需产生影响,境外价格更容易出现拉升,短期注意价格上行风险。回顾2014年对俄制裁,铜价表现较弱,和其他有色品种相比,它更多受制于制裁带来的经济受损预期的影响,而当年经济疲软的大环境也导致价格表现震荡下行。铜价的走势依然需要更多关注经济指标边际变化。

另据媒体报道,有些消费者或者他们的客户在拒绝俄罗斯铜,导致俄罗斯铜被运送至LME的仓库。因此,俄罗斯铜在LME库存中占比超过60%或许是市场的选择。另外,全球最大的铜矿产商——智利国有的Codelco公司已经将2023年发往欧洲的铜升水上调至每吨约235美元,创纪录高位,较2022年水平大幅上调85%。如果制裁落地,原本流入欧美的铜或涌入国内,造成资源外紧内松。数据显示,截止10月19日,LME电解铜库存较9月初增加2.05万吨,增幅达到17.30%。其中,鹿特丹和汉堡的LME仓库铜库存分别为1.48万吨、2.79万吨,较9月初分别增加了211.58%、115%。值得注意的是,LME现有库存中俄罗斯铜占比超过60%,如果LME公布的结果是立即禁止,或者宏观层面回暖,则LME铜可能会发生阶段性挤仓事件。

此外,很多矿山企业、冶炼厂或下游企业之间签订合同以LME期货价格作为基准价,合同中约定的金属必然是可以在LME市场交割的。如果LME禁止俄镍交仓,或许会造成相关合同破裂。跨市场交易和对冲的标的减少,交易灵活度可能打折扣。

六、总结与展望

2022年10月6日,伦敦金属交易所(LME)发布文件,讨论是否以及在何种情况下禁止俄罗斯金属的交付。LME提供了三个选项:①继续接受俄罗斯金属;②为LME仓库中的俄罗斯金属数量设定阈值;③彻底禁止使用俄罗斯金属。此前,LME已经全面禁止俄罗斯铅,英国仓库禁止俄罗斯铜、铝和镍。LME邀请交易商在10月28日之前提供反馈。

借鉴2018年俄铝制裁事件,结合目前金属基本面现状,认为制裁落地或短时拉涨金属价格,且对外盘影响大于国内,需要防范外盘阶段性风险事件,但随着制裁措施减弱、贸易流向改变等,供给担忧减弱,中长期价格趋向回归。具体来看:

铝:在欧洲能源危机短期难以解决、俄铝经济性更强的背景下,欧洲对俄铝需求量有增无减,2022年,欧洲仍是俄铝最大出口地。与此同时,俄乌战争以来,俄铝大量流入中国。如若LME禁止使用俄铝,不排除俄铝转口流入中国,替代国产铝供应给下游,或重熔出口。因此,如若俄罗斯铝被LME拒之门外,在当前需求整体偏弱的背景下,我们认为对整体供需影响或不及预期。消息面上,据外媒,嘉能可与俄铝在2021-2024年仍有每年约160万吨的购销合同,如LME拒收俄铝,将加大除LME仓库外市场流通量,施压铝价。

镍:尽管俄镍在LME仓库中的占比已经低于10%,制裁边际影响淡化,但库存绝对值低位情况下,剔除俄镍后,仍要防范短期挤仓风险,影响力度需要结合制裁实际落地时间和范围来做具体评估。制裁发生后,俄镍会更多流向中国,国内交割品得到有效补充,将弱化沪镍月差强back结构。中长期来看,通过贸易流向和渠道转变、以提供原料或加工品方式给资源短缺国家和地区、将使得市场人士对LME市场参与度下降和镍基本面转弱等,实际影响逐步淡化。

铜:四季度铜价走势依然更多关注经济指标变化,库存低位对铜价具备支撑。近期部分消费者或他们的客户在拒绝俄罗斯铜,这加速了LME铜在制裁落地前抢先入库,导致LME现有库存中俄罗斯铜占比超过60%。智利Codelco公司已经将2023年发往欧洲的铜升水上调至每吨约235美元,创纪录高位,较2022年水平大幅上调85%。制裁落地后,原本流入欧美的铜或涌入国内,造成资源外紧内松。并且,若制裁立即实施,或者宏观预期回暖,则LME铜可能会发生阶段性挤仓事件。中长期随着海外经济步入衰退,供应放量,铜价承压。

(关键字:广发期货 LME 俄罗斯金属 铜 铝 锌 镍)

京公网安备 11010502038340号

京公网安备 11010502038340号